\ 169

Notes sur les comptes consolidés

\ Comptes annuels

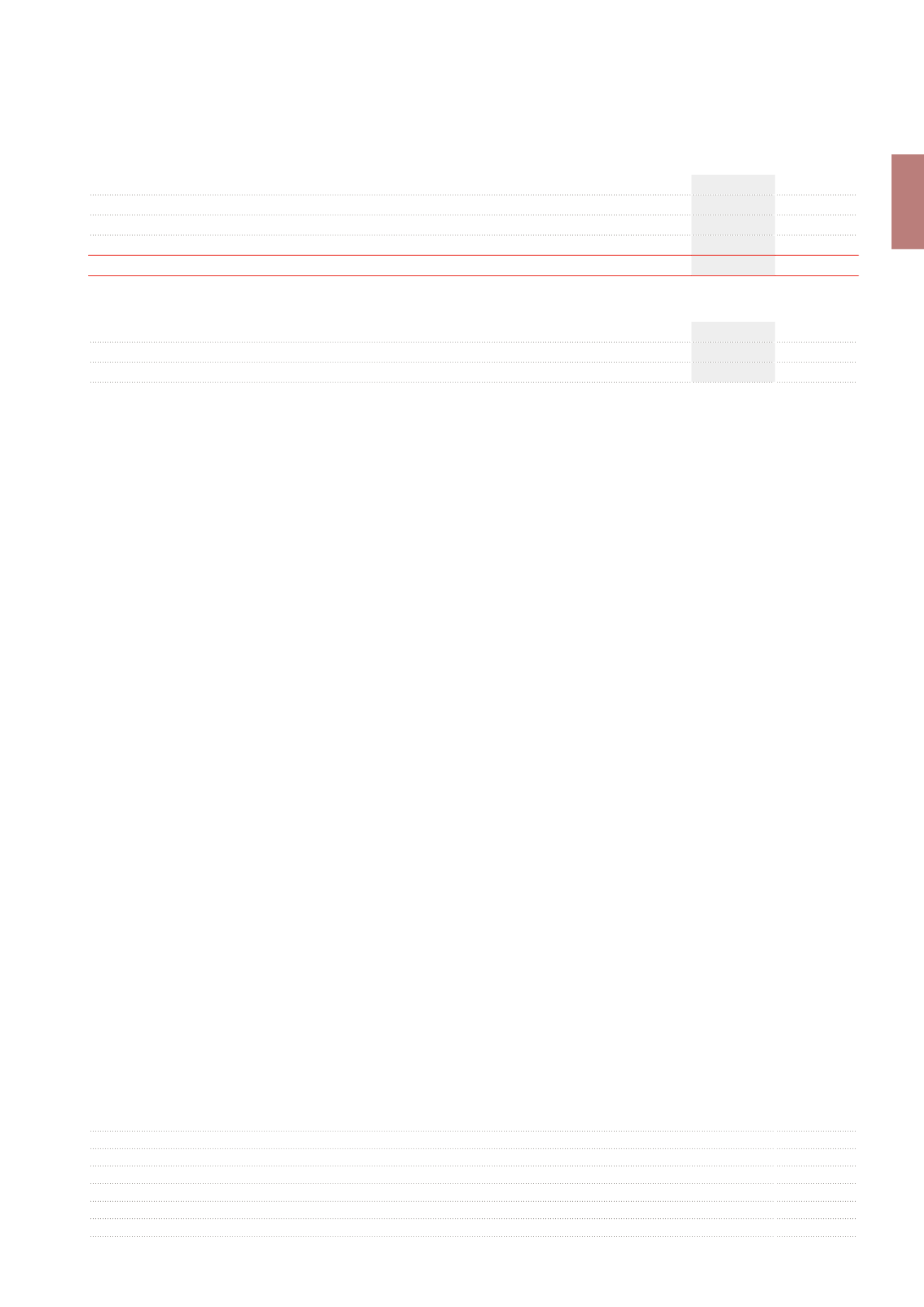

Obligation de liquidité aux échéances, liée aux emprunts non courants

(flux contractuels et intérêts non-actualisés)

(x €1000)

2013

2012

Entre un et deux ans

268546

651690

Entre deux et cinq ans

889945

457193

Au-delà de cinq ans

153422

280000

TOTAL

1311912

1388883

Facilités de crédit à long terme non utilisées

(x €1000)

2013

2012

Venant à expiration dans l’année

50000

Venant à expiration dans plus d’un an

614400

669400

Collatéralisation

La valeur comptable des actifs financiers mis en gage s’élève, au

31.12.2013, à € 38832250.

Les termes et les conditions des actifs financiers mis en gage sont détail-

lés dans la Note 40.

Au cours de l’année 2013, il n’y a eu ni défaut de paiement sur les contrats

d’emprunts, ni violation des termes de ces mêmes contrats.

C. INSTRUMENTS FINANCIERS DÉRIVÉS DE COUVERTURE

Le Groupe utilise des instruments financiers dérivés (Swaps de taux

d’intérêt, achat d’options CAP, vente d’options FLOOR) afin de couvrir son

exposition au risque de taux d’intérêt résultant de son activité opération-

nelle, de financement et d’investissement.

Nature des instruments financiers dérivés de couverture

CAP

Le CAP est une option sur un taux d’intérêt. L’acheteur d’un CAP achète le

droit de payer un taux plafond pendant une période déterminée. L’acheteur

n’exerce ce droit que si le taux effectif à court terme est supérieur au

taux plafond du CAP. Pour acheter un CAP, l’acheteur verse une prime à

la contrepartie. Par l’achat d’un CAP, Cofinimmo obtient un taux maximum

garanti. Le CAP couvre donc contre les hausses défavorables de taux.

FLOOR

Le vendeur d’un FLOOR vend le droit de recevoir un taux plancher pendant

une période déterminée et devra donc payer ce taux à la demande de

l’acheteur du FLOOR même si ce taux est supérieur au taux de marché. Par

la vente d’un FLOOR, le vendeur perçoit une prime de l’acheteur.

Par la combinaison de l’achat d’un CAP et de la vente d’un FLOOR, Cofinimmo

s’assure que son taux d’intérêt est fixé dans un corridor (« interest rate col-

lar ») entre un taux minimal (celui du FLOOR) et un taux maximal (celui du

CAP) tout en limitant le coût de la prime nette payée pour cette assurance.

Pour l’année 2014, ce corridor est fixé entre 3,00% et 4,25% pour un mon-

tant de € 1,0 milliard.

Les options CAP achetées et FLOOR vendues sont détaillées ci-après.

Interest Rate Swap (IRS)

Un Interest Rate Swap (IRS) est un contrat à terme sur taux d’intérêt,

contrairement à un CAP ou un FLOOR qui sont des options sur un taux

d’intérêt. Par un IRS, Cofinimmo échange un taux d’intérêt flottant contre

un taux d’intérêt fixe, ou inversement.

Dans le cadre de sa politique de couverture des charges financières,

Cofinimmo a conclu des IRS afin d’échanger des taux flottants contre des

taux fixes.

Lors de ses deux émissions obligataires de 2004 et 2009 à taux fixe,

Cofinimmo a conclu des IRS afin d’échanger des taux fixes contre des

taux flottants; ces deux Swaps sont comptabilisés dans la catégorie cou-

verture des flux de trésorerie. L’obligation de € 140 millions émise en 2012

est partiellement convertie d’un taux fixe vers un taux flottant; le Swap

avec un nominal de € 100 millions est comptabilisé en tant que «détenu à

des fins de transaction»; la hausse des taux flottants est couverte par les

options CAP achetées par le Groupe.

La combinaison de ces Interest Rate Swaps et des options CAP achetées

permet à Cofinimmo de bénéficier de la baisse des taux d’intérêt (par rap-

port au taux fixe initial des émissions obligataires) tout en étant protégée

contre une hausse de ces derniers par les options CAP. Les IRS sont détail-

lés dans le tableau de la page 171.

Cancellable Interest Rate Swap

Un Cancellable Interest Rate Swap est un IRS classique qui contient en

plus une option d’annulation pour la banque à partir d’une certaine date.

Cofinimmo a conclu des Cancellable Interest Rate Swaps afin d’échanger

des taux flottants contre des taux fixes. La vente de cette option d’annu-

lation a permis d’abaisser les taux fixes garantis sur la période courant au

moins jusque la première date d’annulation.

Les Cancellable Interest Rate Swaps sont détaillées dans le tableau de la

page 171.

En accord avec sa politique financière, le Groupe ne détient ni n’émet

d’instruments financiers dérivés à des fins de transaction. Cependant, les

dérivés qui ne qualifient pas d’instruments de couverture sont présentés

en tant qu’instruments détenus à des fins de transaction (trading).

Emprunts à taux flottant au 31.12.2013 couverts par des instruments

financiers dérivés

La dette à taux flottant (€ 1 224 millions) est obtenue en déduisant de la

dette totale (€ 1 722 millions), les éléments de la dette qui sont restés à

taux fixe après prise en compte des IRS, comme détaillé dans le tableau

ci-dessous :

(x €1000)

Dettes financières

1722174

Obligations convertibles

-373135

Obligations à taux fixe

-90 000

Obligations remboursables en actions (ORA)

-4196

Emprunts bancairs à taux fixe

-10726

Autres

-19967

Emprunts à taux flottant couverts par des instruments financiers dérivés

1224150